Que vous louiez votre résidence principale ou comme propriétaire de plusieurs biens via Airbnb par exemple, la question de la fiscalité applicable à votre location est primordiale. Anticiper la fiscalité, c’est maximiser votre rentabilité nette afin d’éviter les mauvaises surprises et faire les bons choix avant même d’effectuer une acquisition.

Nous allons parler ici de la fiscalité liée à la location saisonnière qui est une forme spécifique la location meublée, d’où le terme souvent rencontré de “Meublé de tourisme” (pour rappel, la location meublée, hors services, n’est pas soumise à la TVA). La location saisonnière est un terme juridique utilisé pour définir les locations de biens immobiliers inférieures à une durée de 90 jours (par location).

L’article D324-1 du Code du Tourisme définit la location saisonnière comme « des villas, appartements, ou studios meublés, à l’usage exclusif du locataire, offerts en location à une clientèle de passage qui y effectue un séjour caractérisé par une location à la journée, à la semaine ou au mois, et qui n’y élit pas domicile ».

Tout d’abord, il ne faut pas confondre “chambre d’hôte” et “meublé de tourisme”. Un meublé de tourisme est un bien immobilier meublé loué à des voyageurs (locataires) et réservé exclusivement à l’usage des-dits locataires. Une chambre d’hôtes est une chambre meublée ayant accès à une salle d’eau et à un WC qu’un touriste peut louer moyennant paiement pour une nuit ou plus. L’hôte doit être présent et fournir des services (au minimum le linge de maison et le petit déjeuner). Une chambre d’hôtes n’est pas considérée comme un meublés de tourisme et n’est donc pas soumise à la même législation.

Premier élément fiscal : les loyers et autres encaissements perçus dans le cadre d’une location saisonnière relèvent des Bénéfices Industriels et Commerciaux (BIC), au régime forfaitaire (dit micro-BIC) ou réel.

Le régime forfaitaire ou micro-BIC

Dans le cadre du régime forfaitaire, appelé aussi “micro-entreprise” ou micro-BIC, la déclaration des revenus de vos locations saisonnières doit s’effectuer via le formulaire 2042 C PRO (Cerfa n°11222*20).

Vous relevez de ce régime uniquement si vos recettes ne dépassent pas un seuil de 70 000 € par an.

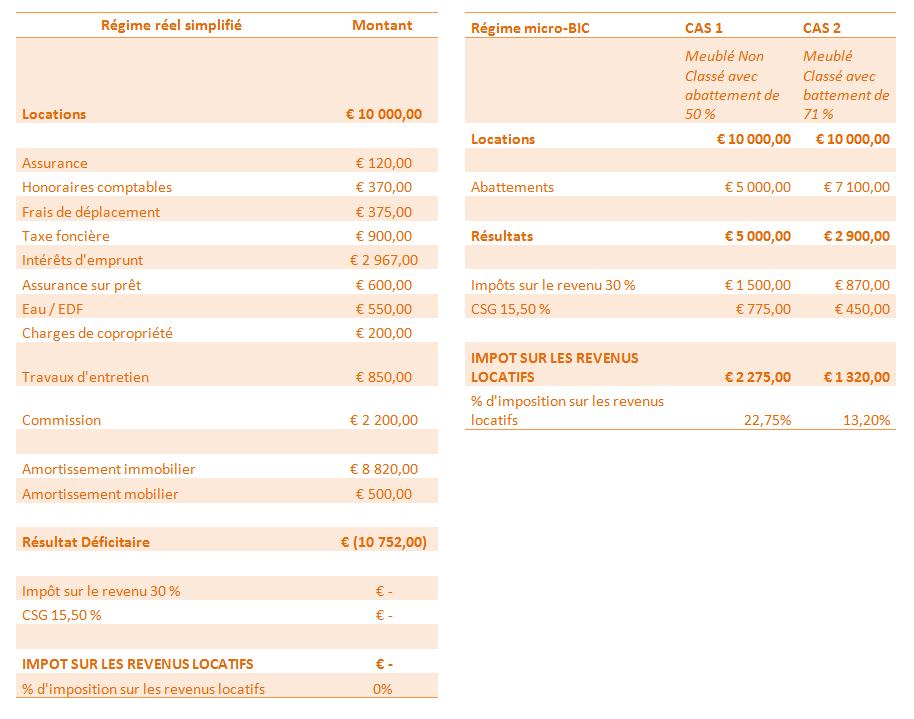

Vous bénéficiez d’un abattement de 50% sur les loyers et charges perçus.

Notons que ces revenus (après abattement) s’ajouteront à vos autres revenus et seront donc taxés à votre tranche d’imposition.

Le principal avantage du régime forfaitaire est sa simplification qui ne nécessite pas de tenir une comptabilité très complexe.

Toutefois, le fisc français distingue les meublés de tourisme “non classés” et “classés” (case 5ND pour le “non classé” et case 5NG pour le “classé” dans le formulaire fiscale 2042 C PRO). Consulter notre article sur le sujet pour en savoir plus sur la démarche du classement .

Si votre logement est “classé”, vous relevez automatiquement du régime forfaitaire si vos recettes ne dépassent pas 170 000 € par an. Vous bénéficiez de surcroit d’un abattement de 71% sur ces recettes, ce qui est un avantage fiscal considérable.

Le régime réel

Le régime réel se déclenche dès franchissement des seuils pré-cités : 70 000 € par an pour un meublé de tourisme “non classé” et 170 000 € par an s’il est “classé”. Toutefois, vous pouvez tout à fait opter volontairement pour ce régime.

Il se distingue du régime forfaitaire par la possibilité de déduire de vos recettes tous les frais et charges associées comme les amortissements, les frais financiers, les frais d’annonce et de gestion, les frais BnB Services, les réparations, le chauffage, l’électricité, l’eau, etc…

Ce régime nécessite donc de tenir un minimum de comptabilité. Un bilan comptable doit d’ailleurs être joint au formulaire 2042 C PRO.

Un simple calcul mathématique montre qu’il n’est intéressant d’opter volontairement pour le régime réel que si vos frais et charges dépassent 50% (respectivement 71%) de vos recettes de location “non classée” (respectivement “classée”).

Nous conseillons de consulter un avocat fiscaliste ou BnB Services pour toute mise en place d’un régime réel et pour les déclaratifs comptables et fiscaux.

Voici ci-dessous un comparatif entre les deux régimes (Source : La Fiscalité du Particulier Loueur en Meublé Non Professionnel).

Second élément fiscal : la distinction entre le statut de Loueur en Meublé Non Professionnel (LMNP) et celui du Loueur en Meublé Professionnel (LMP).

Depuis le 1er Décembre 2017, tout loueur de meublé touristique en location saisonnière doit être enregistré : le LMP à la Chambre de commerce et d’industrie dont il dépend, le LMNP au CFE du Tribunal de commerce dont il dépend.

Loueur en Meublé Non Professionnel (LMNP)

Rappelons que pour pouvoir bénéficier du statut de LMNP, les recettes locatives ne doivent pas dépasser 23 000 euros par an ou 50% de vos revenus globaux.

Le statut LMNP n’est intéressant que pour un investissement à long terme. En effet, il a pour objectif de rendre une majeure partie (ou la totalité) de vos revenus locatifs non imposables, grâce à l’amortissement et à la déduction des charges.

Contrairement à la location nue, le LMNP (en régime réel) vous permet d’amortir le coût de votre investissement locatif, sur une durée de 5 à 10 ans pour le mobilier, et de 25 à 40 ans pour l’immobilier.

En cas de revente, l’éventuelle plus-value de cession sera imposée au régime des plus-values immobilières des particuliers.

Les déficits de la location saisonnière ne peuvent être déduit que des autres locations meublées non professionnelles au cours des 10 dernières années d’imposition (et non de la totalité des revenus comme en statut LMP).

Loueur en Meublé Professionnel (LMP)

Vous passez automatiquement en statut LMP dès franchissement du seuil de 23 000 euros de recettes annuelles et si vos recettes locatives sont supérieures aux revenus de votre foyer fiscal issus des catégories traitements et salaires, bénéfices industriels et commerciaux (autre que location meublée cela va de soi), bénéfices agricoles et bénéfices non commerciaux.

Ce statut ne se choisit pas, c’est l’administration française qui vous le donne.

Le régime LMP est valable pour les personnes assujetties à l’impôt sur le revenu. En d’autres termes, ce statut est réservé le plus souvent aux personnes physiques exerçant leur activité en entreprise individuelle ou en SARL de famille. Il n’est pas possible d’exercer en LMP à travers un SCI.

Un des avantages du statut de LMP (par rapport au statut LMNP) est que vos déficits peuvent être imputés sur la totalité de vos revenus.

Un autre avantage en cas de revente est l’exonération d’impôt sur les plus-values immobilières si vous avez exercé en LMP depuis plus de 5 ans et si vos recettes locatives ont été inférieures à 90 000 euros par an au cours des deux dernières années (exonération partielle si inférieures à 126 000 euros).

Dernier avantage du statut LMP, et non des moindres pour certains d’entre vous : exonération de l’IFI (impôt sur la fortune immobilière) sur vos biens en location meublée !

Par contre, comme vous êtes devenus un “professionnel” de la location, il va falloir cotiser pour votre retraite et votre santé via l’URSAFF sous le régime du travailleur non salarié (TNS). Vos bénéfices dégagés seront soumis à environ 35% de cotisation (contre 17,2 % pour le LMNP) avec un forfait minimum de 1000 euros/an.

Aucun autre statut ne permet de défiscaliser dans une telle mesure un investissement locatif.

Note importante : Si vous avez des doutes concernant votre statut juridique ou fiscal de propriétaire “hôte”, nous vous conseillons de consulter un avocat ou un conseiller fiscal ou BnB Services. Les informations de cet article ne sont données qu’à titre indicatif et ne sauraient remplacer les conseils d’un professionnel.